Options de prêts populaires pour les projets de rénovation domiciliaire

- 726

- 1

- Baptiste Charles

L'amélioration de la maison a augmenté en popularité depuis le début de la pandémie du coronavirus, et de nombreux propriétaires cherchent à mieux fonctionner dans leur espace. Alors que vous voudrez peut-être éliminer ce mur entre la cuisine et la salle à manger, ou peut-être ajouter une autre salle de bain, financer ces énormes projets domestiques devient, eh bien, un projet en soi.

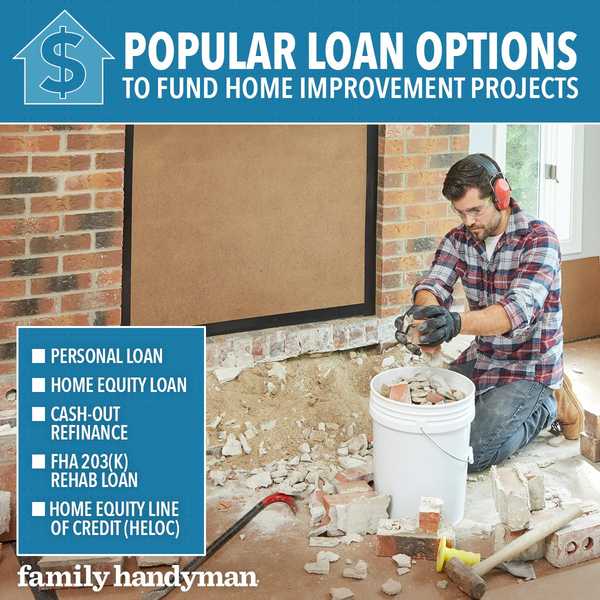

Les rénovations ou ajouts majeurs peuvent coûter des dizaines de milliers ou plus, ce qui rend une option de prêt probable pour de nombreux propriétaires. Plutôt que d'accumuler des dettes sur une carte de crédit à intérêt élevé, considérez la gamme des options de prêt disponibles. Chacun est livré avec un ensemble spécifique d'avant et d'inconvénients.

«La pandémie covide-19 a vraiment montré que de nombreux propriétaires actuels sont que leur espace n'est pas tout à fait adéquat pour leurs besoins», explique Jason Gelios, un auteur et agent immobilier basé au Michigan avec Community Choice Realty. «Avec le marché du logement privilégié les vendeurs, de nombreux propriétaires choisissent de rénover et de passer à un nouvel espace. Avec des tarifs toujours à des bas historiques, la ligne de capital-actions est une excellente option pour financer un projet domestique."

Tous les prêteurs et banques ont des règles et réglementations différentes. Assurez-vous de vérifier auprès d'un conseiller financier avant de faire un investissement important dans un projet.

ⒾSur cette page

- Quel projet d'amélioration financez-vous?

- Comparaison de différents types de prêts

- Home Equity Line of Credit (HELOC)

- Prêt à domicile

- Prêt de réadaptation FHA 203 (k)

- Refinancement de liquidités

- Prêt personnel

Quel projet d'amélioration financez-vous?

La première question à laquelle vous devriez répondre avant de demander un prêt de rénovation domiciliaire est ce que vous prévoyez d'utiliser l'argent pour. Envisagez-vous de mettre à niveau votre résidence principale ou de réparer une propriété d'investissement? Selon le projet, il existe des différences dans la quantité que vous pouvez emprunter et les types de prêts pour lesquels vous êtes éligible.

Par exemple, un prêt 203K combine les dépenses pour l'achat d'une maison et les améliorations dont la maison aura besoin, ce qui est idéal pour un nouvel investissement. Cependant, les prêts 203K exigent que le propriétaire vive dans la propriété pendant un an, ce qui n'est pas optimal pour un retour d'investissement rapide.

Si vous souhaitez améliorer votre résidence actuelle, principale avec une rénovation majeure, une ligne de crédit de capital-actions (HELOC), un prêt sur valeur domiciliaire, un refinancement de liquidités et un prêt personnel sont toutes des options populaires.

Comparaison de différents types de prêts

Choisir le bon prêt dépendra également de quelques facteurs - combien de temps vous êtes propriétaire de votre maison, quel était votre taux d'intérêt lorsque l'achat de votre maison, et si vous avez acquis des capitaux propres substantiels grâce à des améliorations précédentes et / ou à la valeur du quartier augmente.

L'équité est essentiellement la valeur estimative de la propriété moins le montant que vous devez à votre hypothèque. Par exemple, si votre propriété est évaluée à 300 000 $ et qu'il vous reste 200 000 $ à payer, vous avez 100 000 $ en capitaux propres.

L'équité peut être un excellent moyen de financer un projet de rénovation domiciliaire. Les prêteurs émettent souvent une ligne de crédit en fonction du montant des actions que vous avez. En utilisant l'exemple ci-dessus, un prêt HELOC vous permettrait d'emprunter entre 70% et 90% de vos capitaux propres, ou 70 000 $ à 90 000 $, pour financer un projet domestique. (Le pourcentage varie selon le prêteur). Certains prêts fondés sur les actions peuvent vous permettre de retirer jusqu'à 100%.

Alors quelle option de prêt vous convient?

Graphique par Jenny Mahoney /

Graphique par Jenny Mahoney /

Home Equity Line of Credit (HELOC)

Un hélicoptère, contrairement aux autres options de prêt, vous donne une ligne de crédit ouverte à emprunter et à dépenser comme vous avez besoin plutôt qu'une somme forfaitaire. Cela signifie également que les taux fluctuent. Un avantage d'un hélicoptère: les frais de clôture bas ou pas.

"Avant la pandémie, l'Hélico. «Les propriétaires ont été attirés par le faible taux d'intérêt, la possibilité d'utiliser uniquement les argent dont ils ont besoin à leurs conditions, ainsi que de pouvoir rembourser des parties du prêt et de les avoir à nouveau disponibles à une date ultérieure."

Les prêts HELOC, en raison de leurs similitudes avec une carte de crédit, ne stipulent pas comment ni où vous dépensez l'argent, y compris le remboursement d'autres dettes ou projets. Une chose à considérer lors de l'utilisation d'un HELOC est le montant dont vous avez besoin pour financer votre projet d'amélioration et comment les taux d'intérêt se comparent à une autre option de prêt comme un refinancement.

«Pour l'instant, même avec la hausse des taux, les intérêts payés sur un HELOC sont plus élevés que celui d'un refinancement.

«Il y a des avantages et des inconvénients aux deux, le premier étant qu'un hélicoptère vous donnera accès à 90% des capitaux propres de votre maison contre un refinancement de repos qui vous donne jusqu'à 80%. Cela dit, les intérêts sur le prêt HELOC seront plus élevés que celui d'un refinancement de relais, d'autant plus que la pandémie et les taux d'intérêt tombent à des bas enregistrés."

Prêt à domicile

Contrairement à un HELOC, un prêt à domicile ne vous permet pas de revenir en arrière et d'obtenir plus d'argent car vous en avez besoin. Donc, si vous dépassez le budget pour votre rénovation, vous ne pouvez pas emprunter plus. Un prêt à domicile (HEL) est une excellente option pour les propriétaires avec des capitaux propres établis dans leur propriété qui ne prévoient qu'une seule rénovation majeure.

De plus, un HEL a un taux d'intérêt fixe, qui pourrait être bon à capitaliser maintenant tandis que les taux sont faibles. Les HELS offrent des taux d'intérêt bas pour les propriétaires avec un bon crédit et des capitaux propres substantiels. Cependant, prévoyez de payer les frais de clôture.

Prêt de réadaptation FHA 203 (k)

Un prêt de 203K est soutenu par la Federal Housing Authority (FHA) et a donc une liste plus importante des exigences et réglementations de qualification que les autres options de prêt.

Les pros avec un prêt de 203k? Les propriétaires n'ont pas à demander de prêts séparés - un pour la réparation et un pour l'achat d'une maison - car il les regroupe en un. De plus, étant un prêt FHA, cela ne nécessite qu'un 3.5% d'acompte, une excellente option pour les acheteurs de maisons pour la première fois.

Cependant, étant un prêt soutenu par le gouvernement, il y a des inconvénients . Un prêt de 203k est conçu pour les maisons plus anciennes et délabrées qui ont besoin d'améliorations majeures coûtant au moins 5 000 $. Il y a des exigences strictes sur qui peut effectuer les travaux de réparation. Les prêts de la FHA nécessitent également une assurance hypothécaire, qui peut être des centaines de dollars chaque mois qui ne va pas à l'augmentation des capitaux propres à la maison. L'assurance hypothécaire privée (PMI) protège les saisies.

"Vous devez utiliser des entrepreneurs approuvés 203K pour tous les travaux, et ils fondent la valeur de votre maison sur ce que les entrepreneurs ont fourni en ce qui concerne les ajustements et les finitions", dit Hafer. «Ces prêts prennent plus de temps à terminer, cependant, car vous êtes à la merci du temps qu'il faut pour que tout le travail soit terminé."

Les deux types de prêts 203k sont rationalisés et standard. Streamline est destiné aux maisons habitables avec une limite de réadaptation plafonnée. La norme, qui a plus d'exigences d'application, n'a pas de limite de plafond.

«La principale chose à garder à l'esprit pour un prêt de réadaptation est qu'un prêteur ne vous permettra pas d'emprunter plus que la valeur de la maison à la fin du projet, connu sous le nom de valeur après réparation (ARV)», explique Justin Siddall, le propriétaire de la société d'investissement basée en Floride Better Together Properties. «Cela signifie que la valeur actuelle plus le budget de rénovation plus le tampon de projet doit être inférieur à l'ARV."

Siddall suggère de poser des questions sur le programme de prêt de rénovation de Fannie Mae et le prêt ChoiceRenovation de Freddie Mac.

Refinancement de liquidités

Un refinancement de liquidités vous permet de retirer une somme d'argent substantielle si vous avez des capitaux propres substantiels dans votre propriété. Parmi les avantages d'un refinancement de liquidités: vous n'avez plus besoin de payer PMI, et vous réduisez votre taux d'intérêt de prêt aux normes actuelles inférieures.

«Lorsqu'une majorité de gens achètent leur première maison, ils ont une prime d'assurance hypothécaire sur leur prêt à la durée de vie s'ils utilisaient un prêt FHA», dit Hafer. «Donc, en outre, l'utilisation d'un refinancement de repos peut également vous déplacer d'un prêt FHA avec une prime d'assurance hypothécaire à un prêt conventionnel qui peut également réduire cela."

Lorsque vous décidez si un refinancement de liquidités vous convient, vous devrez déterminer si un taux d'intérêt inférieur vaut un solde hypothécaire plus important, un long terme pour le rembourser et payer des centaines ou des milliers de frais de clôture.

Prêt personnel

Le plus grand avantage d'un prêt personnel est que vous n'avez pas besoin de quantités massives de capitaux propres pour être admissibles, contrairement aux hélicoptères, aux prêts à domicile et au refinancement de liquidités. Mais si vous manquez de capitaux propres importants en tant que garantie, vous pourriez être soumis à des taux d'intérêt plus élevés et / ou à des limites d'emprunt plus élevées. Les tarifs et les montants de prêt dépendront en grande partie de l'historique de crédit des propriétaires.

Les autres avantages pour les prêts personnels sont le processus de demande rapide (le jour même rapide, dans certains cas) et un plan de remboursement cohérent.